發布時間:2018-06-25 熱度:

【個人所得稅法】第一條 在中國境內有住所,或者無住所而在境內居住滿一年的個人,從中國境內和境外取得的所得,依照本法規定繳納個人所得稅。

在中國境內無住所又不居住或者無住所而在境內居住不滿一年的個人,從中國境內取得的所得,依照本法規定繳納個人所得稅。

【財政部部長劉昆《個稅法修正案(草案)》說明】為適應個人所得稅改革對兩類納稅人在征稅方式等方面的不同要求,便于稅法和有關稅收協定的貫徹執行,草案借鑒國際慣例,明確引入了居民個人和非居民個人的概念,并將在中國境內居住的時間這一判定居民個人和非居民個人的標準,由現行的是否滿1年調整為是否滿183天,以更好地行使稅收管轄權,維護國家稅收權益。

【個人所得稅法】第二條 下列各項個人所得,應納個人所得稅:

一、工資、薪金所得;

二、個體工商戶的生產、經營所得;

三、對企事業單位的承包經營、承租經營所得;

四、勞務報酬所得;

五、稿酬所得;

六、特許權使用費所得;

七、利息、股息、紅利所得;

八、財產租賃所得;

九、財產轉讓所得;

十、偶然所得;

十一、經國務院財政部門確定征稅的其他所得。

【財政部部長劉昆《個稅法修正案(草案)》說明】現行個人所得稅法采用分類征稅方式,將應稅所得分為11類,實行不同征稅辦法。按照“逐步建立綜合與分類相結合的個人所得稅制”的要求,結合當前征管能力和配套條件等實際情況,草案將工資、薪金所得,勞務報酬所得,稿酬所得,特許權使用費所得等4項勞動性所得(以下稱綜合所得)納入綜合征稅范圍,適用統一的超額累進稅率,居民個人按年合并計算個人所得稅,非居民個人按月或者按次分項計算個人所得稅。同時,適當簡并應稅所得分類,將“個體工商戶的生產、經營所得”調整為“經營所得”,不再保留“對企事業單位的承包經營、承租經營所得”,該項所得根據具體情況,分別并入綜合所得或者經營所得。對經營所得,利息、股息、紅利所得,財產租賃所得,財產轉讓所得,偶然所得以及其他所得,仍采用分類征稅方式,按照規定分別計算個人所得稅。

【個人所得稅法】第三條 個人所得稅的稅率:

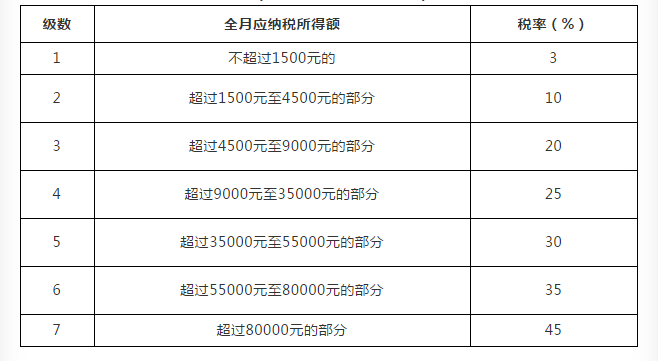

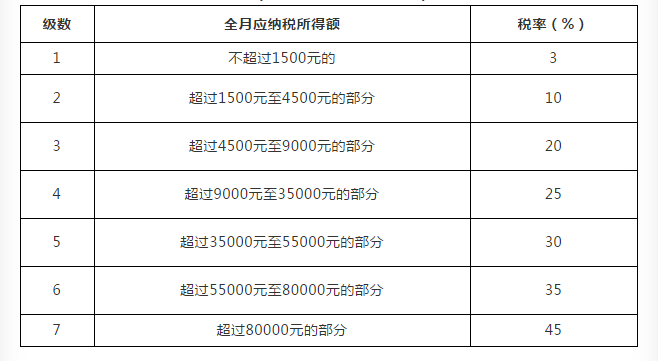

一、工資、薪金所得,適用超額累進稅率,稅率為百分之三至百分之四十五。

個人所得稅稅率表一

(工資、薪金所得適用)

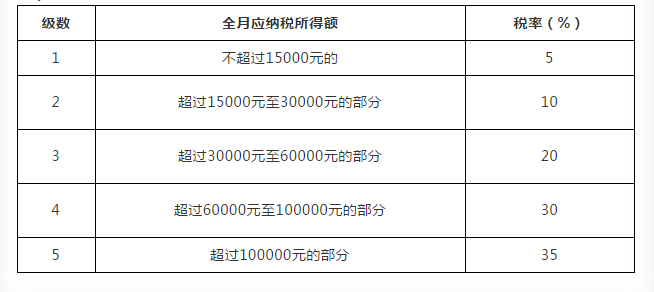

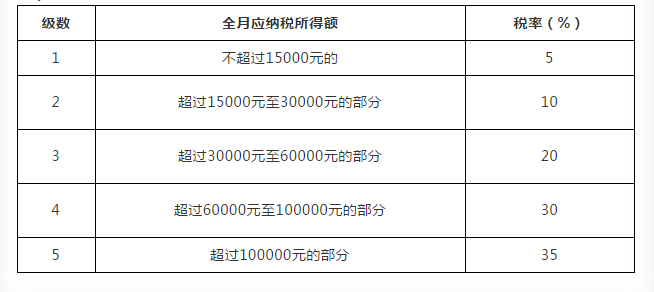

個人所得稅稅率表二

(個體工商戶的生產、經營所得和對企事業單位的承包經營、承租經營所得適用)

【財政部部長劉昆《個稅法修正案(草案)》說明】以現行工資、薪金所得稅率(3%至45%的7級超額累進稅率)為基礎,將按月計算應納稅所得額調整為按年計算,并優化調整部分稅率的級距。具體是:擴大3%、10%、20%三檔低稅率的級距,3%稅率的級距擴大一倍,現行稅率為10%的部分所得的稅率降為3%;大幅擴大10%稅率的級距,現行稅率為20%的所得,以及現行稅率為25%的部分所得的稅率降為10%;現行稅率為25%的部分所得的稅率降為20%;相應縮小25%稅率的級距,30%、35%、45%這三檔較高稅率的級距保持不變。

(補充:按照上述調整后的個人所得稅稅率表(工資、薪金所得適用))

二是經營所得稅率。以現行個體工商戶的生產、經營所得和對企事業單位的承包經營、承租經營所得稅率為基礎,保持5%至35%的5級稅率不變,適當調整各檔稅率的級距,其中最高檔稅率級距下限從10萬元提高至50萬元。

【個人所得稅法】第六條 應納稅所得額的計算:

一、工資、薪金所得,以每月收入額減除費用三千五百元后的余額,為應納稅所得額。

二、個體工商戶的生產、經營所得,以每一納稅年度的收入總額減除成本、費用以及損失后的余額,為應納稅所得額。

三、對企事業單位的承包經營、承租經營所得,以每一納稅年度的收入總額,減除必要費用后的余額,為應納稅所得額。

四、勞務報酬所得、稿酬所得、特許權使用費所得、財產租賃所得,每次收入不超過四千元的,減除費用八百元;四千元以上的,減除百分之二十的費用,其余額為應納稅所得額。

五、財產轉讓所得,以轉讓財產的收入額減除財產原值和合理費用后的余額,為應納稅所得額。

六、利息、股息、紅利所得,偶然所得和其他所得,以每次收入額為應納稅所得額。

個人將其所得對教育事業和其他公益事業捐贈的部分,按照國務院有關規定從應納稅所得中扣除。

對在中國境內無住所而在中國境內取得工資、薪金所得的納稅義務人和在中國境內有住所而在中國境外取得工資、薪金所得的納稅義務人,可以根據其平均收入水平、生活水平以及匯率變化情況確定附加減除費用,附加減除費用適用的范圍和標準由國務院規定。

【財政部部長劉昆《個稅法修正案(草案)》說明】按照現行個人所得稅法,工資、薪金所得的基本減除費用標準為3500元/月,勞務報酬所得、稿酬所得、特許權使用費所得,每次收入不超過4000元的,減除費用800元;4000元以上的,減除20%的費用。草案將上述綜合所得的基本減除費用標準提高到5000元/月(6萬元/年)。

該標準對于在中國境內無住所而在中國境內取得工資、薪金所得的納稅人和在中國境內有住所而在中國境外取得工資、薪金所得的納稅人統一適用,不再保留專門的附加減除費用(1300元/月)。

【財政部部長劉昆《個稅法修正案(草案)》說明】草案在提高綜合所得基本減除費用標準,明確現行的個人基本養老保險、基本醫療保險、失業保險、住房公積金等專項扣除項目以及依法確定的其他扣除項目繼續執行的同時,增加規定子女教育支出、繼續教育支出、大病醫療支出、住房貸款利息和住房租金等與人民群眾生活密切相關的專項附加扣除。專項附加扣除考慮了個人負擔的差異性,更符合個人所得稅基本原理,有利于稅制公平。

【財政部部長劉昆《個稅法修正案(草案)》說明】增加反避稅條款。目前,個人運用各種手段逃避個人所得稅的現象時有發生。為了堵塞稅收漏洞,維護國家稅收權益,草案參照企業所得稅法有關反避稅規定,針對個人不按獨立交易原則轉讓財產、在境外避稅地避稅、實施不合理商業安排獲取不當稅收利益等避稅行為,賦予稅務機關按合理方法進行納稅調整的權力。規定稅務機關作出納稅調整,需要補征稅款的,應當補征稅款,并依法加收利息。

來源:小陳稅務